أبرز 3 مزايا وعيوب صناديق الاستثمار ؛ هل تستحق المخاطرة ؟

صناديق الاستثمار تقدم للمستثمرين فرصة لتنويع محافظهم المالية من خلال الاستثمار المشترك في مجموعة واسعة من الأصول، وتُدار من قبل محترفين، مما يتيح الاستفادة من خبراتهم والوصول إلى أسواق قد لا يكون المستثمر الفردي قادرًا على التعامل معها بشكل مستقل، وبالتالي تُعد خيارًا جذابًا لكل من المستثمرين الجدد وذوي الخبرة الباحثين عن تحقيق النمو وتقليل المخاطر.

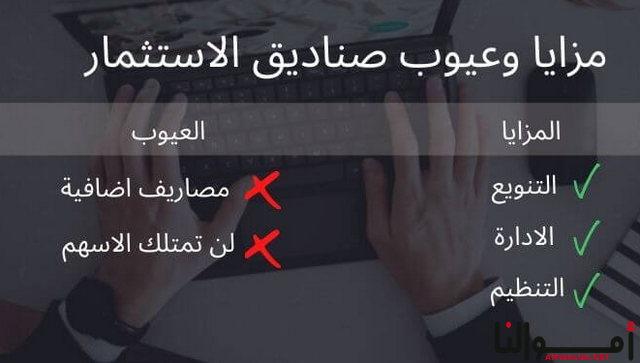

أبرز مزايا صناديق الاستثمار 2024

في ظل التقلبات الاقتصادية المستمرة والتغيرات في الأسواق المالية يبحث المستثمرون دائماً عن الفرص الاستثمارية التي تقدم عوائد جيدة مع مستويات مقبولة من المخاطر، وتُعتبر واحدة من هذه الخيارات التي تجذب اهتمامًا كبيرًا، خصوصًا في عام 2024، ومن خلال موقع أموالنا نستعرض أبرز مزايا وعيوب صناديق الاستثمار لتحديد ما إذا كانت حقًا تستحق المخاطرة.

- التنوع الاستثماري

أحد أبرز مزايا صناديق الاستثمار هو التنوع الذي تقدمه. من خلال الاستثمار في صندوق، يمكن للمستثمرين امتلاك حصص في مجموعة متنوعة من الأصول دون الحاجة إلى شراء كل أصل على حدة، وهذا التنوع يقلل من المخاطر المرتبطة بالاستثمار في أصل واحد فقط.

- الإدارة المحترفة

صناديق الاستثمار تُدار عادةً بواسطة مديرين محترفين يمتلكون خبرة واسعة في الأسواق المالية، وهذه الخبرة تُمكنهم من تقييم الفرص الاستثمارية واتخاذ القرارات التي تهدف إلى تعظيم العوائد وتقليل المخاطر.

- سهولة الوصول والسيولة

معظم صناديق الاستثمار توفر سهولة في البيع والشراء، ما يعني أن المستثمرين يمكنهم بسهولة تحويل استثماراتهم إلى نقد عند الحاجة، وهذه الميزة تجعل صناديق الاستثمار خيارًا جذابًا لمن يحتاج إلى درجة عالية من السيولة.

عيوب صناديق الاستثمار

- الرسوم والتكاليف

أحد العيوب الرئيسية لصناديق الاستثمار هو الرسوم المرتبطة بها، وهذه الرسوم التي تشمل رسوم الإدارة ورسوم الأداء، يمكن أن تؤثر على العوائد الإجمالية للاستثمار.

- المخاطر المرتبطة بالإدارة

على الرغم من فوائد وجود إدارة محترفة، إلا أن هذا يمكن أن يكون سيفًا ذو حدين، والقرارات الخاطئة من قِبلمدير الصندوق قد تؤدي إلى نتائج غير متوقعة وربما خسائر، وعلى سبيل المثال الاستثمارات الخاطئة أو توقيت السوق الغير ملائم يمكن أن يضر بأداء الصندوق وبالتالي بمحافظ المستثمرين.

- قلة السيطرة

المستثمرون في صناديق الاستثمار لا يمتلكون سيطرة مباشرة على قرارات الاستثمار، وهذا يعني أنهم يعتمدون بشكل كامل على قدرات وقرارات مدير الصندوق. للمستثمرين الذين يفضلون إدارة استثماراتهم بأنفسهم، قد يمثل هذا تحديًا كبيرًا.

- التعرض لمخاطر السوق

صناديق الاستثمار مثل أي استثمار آخر تتأثر بتقلبات السوق، والأحداث الاقتصادية الكبرى مثل الأزمات المالية، تغيرات السياسات الحكومية، والأزمات الجيوسياسية يمكن أن تؤثر سلبًا على أداء الصناديق.

هل تستحق صناديق الاستثمار المخاطرة؟

الإجابة على هذا السؤال تعتمد بشكل كبير على الأهداف الاستثمارية الخاصة بكل فرد ومستوى تحمله للمخاطر، وللمستثمرين الذين يبحثون عن التنوع والإدارة المحترفة ولا يمانعون في دفع رسوم مقابل ذلك، قد تكون صناديق الاستثمار خيارًا مناسبًا ومع ذلك يجب على المستثمرين أن يكونوا واعين بأن هذه الصناديق لا تضمن النجاح وأن الأداء السابق لا يضمن الأداء المستقبلي.

إن فهم جميع جوانب صناديق الاستثمار، بما في ذلك الرسوم والمخاطر المرتبطة بها أمر ضروري قبل اتخاذ قرار الاستثمار، ومن المستحسن دائمًا استشارة مستشار مالي محترف لتقييم مدى ملاءمة هذه الصناديق لمحفظتك الاستثمارية وأهدافك المالية.

اطلع على: ما هي صناديق الاستثمار؟ ؛ تعرف علي أهم 6 معايير لاختيار الصندوق

ما هي صناديق الاستثمار في البنوك؟

صناديق الاستثمار في البنوك هي أحد الأدوات الاستثمارية التي توفرها البنوك لعملائها، وهي تعتبر وسيلة لتجميع الأموال من مجموعة كبيرة من المستثمرين لاستثمارها في مجموعة متنوعة من الأصول المالية مثل الأسهم، السندات، أدوات السوق المالية، العقارات، وغيرها، بهدف تحقيق عائد مالي.

- التنوع الاستثماري

صناديق الاستثمار توفر فرصة للمستثمرين لتنويع استثماراتهم عبر الاستثمار في مجموعة واسعة من الأصول دون الحاجة لشراء كل أصل على حدة، وهذا يقلل من المخاطر ويعزز فرص تحقيق الربح.

- الإدارة المحترفة

تتم إدارة الصناديق من قبل مديرين محترفين يمتلكون الخبرة والكفاءة في تحليل السوق واتخاذ القرارات الاستثمارية السليمة، مما يوفر للمستثمرين الراحة والأمان بأن استثماراتهم تُدار بشكل احترافي.

- سهولة الوصول والسيولة

معظم صناديق الاستثمار توفر للمستثمرين إمكانية البيع والشراء بسهولة، مما يوفر سيولة جيدة مقارنة بأنواع أخرى من الاستثمارات مثل العقارات.

- الرسوم

على الرغم من المزايا تأتي صناديق الاستثمار مع مجموعة من الرسوم مثل رسوم الإدارة، رسوم الأداء، وربما رسوم الدخول أو الخروج. هذه الرسوم قد تؤثر على العائد الإجمالي من الاستثمار.

- تنظيم ومراقبة

صناديق الاستثمار تخضع للتنظيم والمراقبة من قبل الهيئات المالية في البلاد، مما يوفر طبقة إضافية من الأمان للمستثمرين.

- مناسبة لمختلف المستثمرين

توفر البنوك مجموعة متنوعة من صناديق الاستثمار لتلائم احتياجات المستثمرين المختلفة، من المحافظ المحافظة التي تركز على الأمان والاستقرار إلى المحافظ الجريئة التي تسعى لتحقيق عوائد عالية بمستوى مخاطرة أعلى.

اطلع على: تعريف الاستثمار وأهم 8 أنواع لأدوات الاستثمار

أنواع صناديق الاستثمار

تُعد صناديق الاستثمار وسيلة مثالية للمستثمرين الراغبين في تنويع استثماراتهم دون الحاجة لإدارة كل أصل على حدة. تجمع هذه الصناديق الأموال من عدة مستثمرين لتستثمر في مجموعة متنوعة من الأصول كالأسهم، السندات، والعقارات، وتتنوع بشكل كبير لتلبية مختلف الأهداف الاستثمارية ومستويات التحمل للمخاطر، وإليك نظرة على أبرز أنواع هذه الصناديق:

- صناديق السوق المالي (Money Market Funds): تستثمر في أدوات الدين قصيرة الأجل مثل السندات الحكومية وأذون الخزانة، وتعتبر من أكثر الصناديق أمانًا وتوفر سيولة عالية.

- صناديق السندات (Bond Funds): تستثمر بشكل أساسي في السندات وأدوات الدين الأخرى. تختلف مخاطرها وعوائدها بناءً على استقرار الجهة المُصدرة للسندات وفترة الاستحقاق.

- صناديق الأسهم (Equity Funds): تستثمر في الأسهم وتعتبر من الصناديق ذات المخاطر الأعلى، ولكنها تقدم فرصًا لعوائد أعلى على المدى الطويل.

- صناديق مؤشرات (Index Funds): تهدف إلى محاكاة أداء مؤشر مالي محدد بتكلفة منخفضة وفعالية في الأداء، وتُعتبر من الخيارات المفضلة للمستثمرين الذين يفضلون التمسك بمقاربة “الاستثمار السلبي”.

- صناديق متوازنة (Balanced Funds): تستثمر في مزيج من الأسهم والسندات لتوفير توازن بين المخاطر والعوائد، وهي مناسبة للمستثمرين الذين يرغبون في توزيع المخاطر.

- صناديق الدخل (Income Funds): تركز على توليد الدخل المنتظم للمستثمرين من خلال الاستثمار في الأسهم التي توزع أرباحًا والسندات ذات العوائد المرتفعة.

- صناديق الاستثمار العقاري (Real Estate Investment Trusts – REITs): تستثمر في العقارات وتوزع معظم الأرباح كأرباح نقدية للمستثمرين، وتوفر طريقة سهلة للاستثمار في القطاع العقاري دون الحاجة لشراء عقارات بشكل مباشر.

اطلع على: أبرز 6 أساليب الاستثمار؛ أهمهم السندات والأسهم

نسبة الربح في صناديق الاستثمار

تعتمد نسبة الربح في صناديق الاستثمار بشكل كبير على نوع الصندوق، الأصول المستثمر فيها، وظروف السوق الحالية، ولا توجد نسبة ثابتة للربح بما أن العوائد يمكن أن تتغير من عام إلى آخر ومن صندوق لآخر، ومع ذلك يمكن تقديم بعض التوجيهات العامة حول نسب الربح بناءً على نوع الصندوق:

- صناديق السوق المالي

هذه الصناديق تقدم عادةً عوائد أقل مقارنة بأنواع أخرى من الصناديق بسبب انخفاض مخاطرها، والعوائد قد تكون قريبة من معدلات الفائدة السائدة في الأسواق المالية.

- صناديق السندات

عوائد صناديق السندات تختلف حسب جودة السندات المستثمر فيها وأجل الاستحقاق، وبشكل عام تقدم صناديق السندات عوائد أعلى قليلاً من صناديق السوق المالي لكن مع مخاطر أعلى قليلاً.

- صناديق الأسهم

تميل صناديق الأسهم لتقديم أعلى العوائد المحتملة، ولكنها تأتي أيضاً مع أعلى مستويات المخاطر، والعوائد يمكن أن تختلف بشكل كبير حسب أداء الأسواق والشركات المستثمر فيها.

- صناديق مؤشرات

عوائد صناديق المؤشرات تتبع عمومًا الأداء العام للمؤشر الذي تحاكيه، وإذا كان المؤشر يحقق أداء جيد، فمن المحتمل أن ترى عوائد جيدة، والعكس صحيح.

- صناديق متوازنة وصناديق الدخل

هذه الصناديق تحاول توفير مزيج من الأمان والعوائد المعقولة، وعوائدها تكون عادة متوسطة بين صناديق الأسهم وصناديق السندات.

- صناديق الاستثمار العقاري (REITs)

عوائد هذه الصناديق تعتمد على أداء السوق العقاري وقد تقدم توزيعات نقدية جذابة بالإضافة إلى إمكانية تقدير رأس المال.

اطلع على: أهم 7 طرق لـ كيفية استثمار مبلغ صغير