ما الفرق بين المصرف والبنك؟

على الرغم من أن المصارف والبنوك قد تبدو متشابهة في العديد من الجوانب، إلا أنها تختلف في الطريقة التي تدير بها أعمالها وتقدم خدماتها، ويعتمد الاختيار بين المصرف والبنك على احتياجات العميل والخدمات التي يبحث عنها، حيث يمكن لكل منهما أن يقدم فوائد وخدمات فريدة تتناسب مع العميل ومتطلباته المالية.

الفرق بين المصرف والبنك

المصارف والبنوك هما مؤسستان ماليتان تقدمان خدمات مالية متشابهة في العديد من الأحيان، ولكن هناك اختلافات جوهرية بينهما تبرز في طبيعة أعمالهم وتنظيمهم والخدمات التي يقدمونها، دعنا نلقي نظرة على الفروق الرئيسية بين المصارف والبنوك من خلال موقع أموالنا:

التعريف والوظيفة:

- المصرف: يعتبر مؤسسة مالية تعمل على جمع الودائع من العملاء وتوجيهها لتمويل القروض وتقديم الخدمات المالية الأخرى مثل فتح الحسابات وتقديم الخدمات المصرفية عبر الإنترنت.

- البنك: يشير إلى المؤسسة المالية التي تقدم خدمات مصرفية وغير مصرفية متنوعة، فهو يدير حسابات العملاء ويقدم القروض ويقدم خدمات الاستثمار والتأمين وغير ذلك.

النوعية والتنظيم:

- المصرف: في العديد من الدول، يتم تنظيم المصارف بواسطة السلطات المالية والبنكية المحلية، وقد يكون لديها قيود على الأنشطة التي يمكنها القيام بها.

- البنك: البنوك غالبًا ما تكون متعددة الخدمات وتتمتع بقدر أكبر من المرونة في القيام بأنشطتها المالية، تتم مراقبة البنوك عادة بواسطة هيئات الرقابة المالية الوطنية أو الدولية.

الأنشطة والخدمات:

- المصرف: يركز المصرف عادة على الخدمات المصرفية الأساسية مثل حفظ الودائع وتقديم القروض وإدارة الأموال.

- البنك: بالإضافة إلى الخدمات المصرفية الأساسية، قد يقدم البنك خدمات غير مصرفية مثل التأمين، وإدارة الأصول، والاستثمار.

الهدف والمدى:

- المصرف: يعتبر أكثر تخصصًا في الخدمات المالية، ويميل إلى التركيز على الأفراد والشركات الصغيرة والمتوسطة.

- البنك: يمكن أن يكون البنك أكثر تنوعًا في العروض التي يقدمها، ويمكن أن يستهدف مجموعة واسعة من العملاء بما في ذلك الأفراد والشركات الكبيرة والمؤسسات.

التكنولوجيا:

- المصرف: بعض المصارف تعتمد بشكل كبير على التكنولوجيا لتحسين خدماتها، مثل تقديم التطبيقات المصرفية عبر الهاتف المحمول والتكنولوجيا المالية المتقدمة.

- البنك: غالبًا ما تكون في طليعة التطور التكنولوجي، وتوفر خدمات مصرفية عبر الإنترنت وتقنيات الدفع الرقمية وغيرها من الابتكارات التكنولوجية.

أنواع المصارف

بعد الاطلاع علي الفرق بين المصرف والبنك تتنوع أنواع المصارف حسب الخدمات التي تقدمها والجمهور الذي تخدمه، وتشمل هذه الأنواع:

المصارف التجارية (Commercial Banks):

- هي المصارف التقليدية التي تقدم خدمات مالية للأفراد والشركات، وتشمل خدماتها فتح الحسابات الجارية والادخارية، وتقديم القروض التجارية والشخصية، وتقديم الخدمات المصرفية عبر الإنترنت وغيرها.

المصارف الاستثمارية (Investment Banks):

- تتخصص في تقديم الخدمات المالية للشركات والمؤسسات، مثل ترتيب عمليات الاكتتاب العام وإصدار السندات والأسهم، وإدارة الاستثمارات، وتقديم الاستشارات المالية.

المصارف الوطنية (National Banks):

- هي المصارف التي تعمل داخل حدود دولة معينة، وتخضع لتنظيمات وقوانين تلك الدولة.

المصارف الإقليمية والمحلية (Regional and Community Banks):

- تخدم المجتمعات الصغيرة والمناطق الجغرافية محددة، وتركز على تلبية احتياجات السكان المحليين ودعم الأعمال الصغيرة والمتوسطة.

المصارف الوطنية (National Banks):

- تشمل البنوك التي تعمل على مستوى الدولة وتعتبر غالبًا من بين أكبر المصارف في البلاد من حيث الحجم والنطاق.

المصارف الخاصة (Private Banks):

- تقدم خدماتها لعملاء ذوي ثروات كبيرة، وتركز على تقديم الخدمات المصرفية الشخصية والاستثمارية المخصصة.

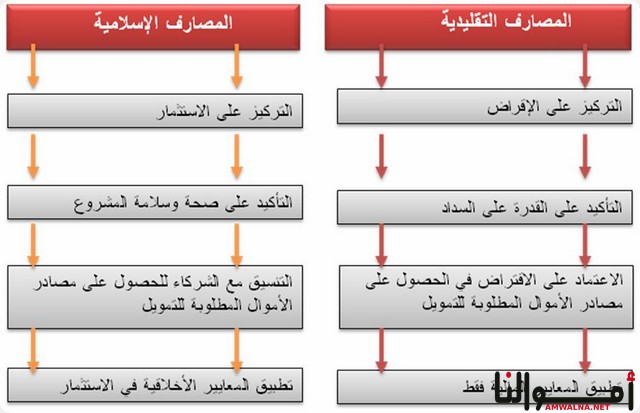

المصارف الإسلامية (Islamic Banks):

- تعتمد على مبادئ الشريعة الإسلامية في تقديم الخدمات المالية، مثل تجنب الفوائد والمخاطر المحظورة، وتقديم الخدمات المالية التي تتوافق مع أحكام الشريعة الإسلامية.

اطلع على: كيفية فتح حساب بنكي؟؛ أهم 7 خطوات تأهلك لفتح حسابك البنكي

ما الفرق بين كارت فيزا وماستر كارد؟

كارت فيزا وماستر كارد هما نوعان شهيران من بطاقات الدفع الائتماني، وعلى الرغم من أن كل منهما يقدم نفس الوظيفة الأساسية وهي تمكين الأفراد والشركات من إجراء عمليات الدفع والسحب على مستوى العالم، إلا أنهما يختلفان في بعض النواحي الرئيسية.

على الرغم من الاختلافات البسيطة في بعض النواحي، إلا أن كارت فيزا وماستر كارد يعتبران اثنين من أكثر البطاقات انتشارًا واستخدامًا على مستوى العالم، وتقدم كل منهما تجربة دفع آمنة وموثوقة لحاملي البطاقات.

الشركة المصدرة:

- كارت فيزا: تديرها شركة فيزا Inc.، وهي إحدى أكبر شركات بطاقات الدفع في العالم.

- ماستر كارد: تديرها شركة ماستر كارد Worldwide، وهي منافس رئيسي لفيزا وتعتبر واحدة من أكبر شركات بطاقات الدفع الائتماني في العالم.

التغطية العالمية:

- كارت فيزا وماستر كارد يتم قبولهما على نطاق واسع في معظم دول العالم، ويمكن استخدامهما للسحب النقدي والدفع الإلكتروني في المتاجر والمواقع عبر الإنترنت.

المزايا والبرامج:

- كل من كارت فيزا وماستر كارد تقدم مجموعة من البرامج والمزايا لحاملي البطاقات، مثل برامج المكافآت والعروض الترويجية وخدمات الحماية والتأمين.

الرسوم والأسعار:

- قد تختلف الرسوم والأسعار المتعلقة ببطاقات فيزا وماستر كارد بناءً على البنك الصادر للبطاقة ونوع الحساب والخدمات الإضافية المقدمة.

التقنيات المستخدمة:

- يستخدم كلا النوعين من البطاقات تقنيات متشابهة مثل شريحة EMV للحماية من الاحتيال والتشفير الآمن للمعلومات.

التوافر والانتشار:

- يمكن العثور على بطاقات فيزا وماستر كارد في معظم البنوك والمؤسسات المالية في جميع أنحاء العالم، وتقدم كل منهما خيارات متنوعة من البطاقات لتناسب احتياجات العملاء المختلفة.

اطلع على: تعلم كيفية الاستثمار في البنك السعودي للاستثمار